Directivos de la Oficina Nacional de la Administración Tributaria (ONAT) comparecieron este martes en la Mesa Redonda para informar las características de la actual campaña de declaración y pago de tributos y su aporte al Presupuesto.

Al intervenir en el programa radio-televisivo de IDEAS Multimedio, Mary Blanca Ortega Barredo, jefa de la ONAT, dijo que, en el presente año su organización centra su trabajo en ingresar al Presupuesto del Estado como mínimo los ingresos definidos en la Ley del Presupuesto, de los cuales el 53% se capta como resultado de la aplicación de impuestos, tasas y contribuciones.

“Estos ingresos respaldan financieramente los gastos asociados a los programas sociales y obras vitales para el desarrollo del país, coadyuvan a disminuir el déficit fiscal, e inciden en una mejora de los equilibrios macroeconómicos”.

Lea también: Inició en Cuba la Campaña de declaración y pago de tributos 2023

En este sentido, expresó que el cumplimiento de esa meta se basa en cuatro elementos fundamentales.

El primero relacionado con la educación tributaria a los contribuyentes y la ciudadanía en general, “para fomentar una real cultura tributaria apoyándonos en la estrategia de comunicación implementada por la oficina y que se diseña con otros organismos”, comentó.

Así mismo, subrayó, se debe tener en cuenta la ampliación del alcance de la transformación digital a los principales procesos tributarios y de apoyo de la oficina. Esto también impacta en los servicios y trámites que realizan los contribuyentes.

Otro elemento destacado por la jefa de la ONAT en la Mesa Redonda es el trabajo conjunto con las universidades. Esta conjunción permite abordar desde la ciencia las principales problemáticas del trabajo que requiere un enfoque innovador y creativo

Igualmente señaló la necesidad de un perfeccionamiento del sistema de trabajo con las administraciones locales en cada territorio y con el resto de los organismos que tienen los registros constitutivos y otros que intervienen en nuestros procesos.

Más adelante reafirmó que la campaña de declaración y pago de tributos es uno de los principales procesos de trabajo y dentro de ella la del impuesto sobre ingresos personales.

“En el proceso anterior correspondiente al 2022 y en el cual se liquidó el ejercicio fiscal 2021, los resultados no fueron favorables en la presentación de la declaración jurada en el término voluntario para las personas naturales (los trabajadores por cuenta propia, artistas, comunicadores sociales, diseñadores y personal que recibe gratificaciones). Solo las provincias de Ciego de Ávila y Sancti Spíritus concluyeron al 100 por ciento”.

En el caso del sector agropecuario concluyó con resultados superiores al 98%; mientras que la presentación de la Declaración Jurada de Impuestos sobre Utilidades superó el 97%.

“La presente campaña se ha preparado potenciando el uso de las vías y servicios digitales, tiene como como indicador de disciplina superar el 90% de presentación en personas naturales y en la personas jurídicas mantener como mínimo los resultados obtenidos el pasado año”.

Ortega Barredo concluyó que la ONAT orienta sus esfuerzos al trabajo proactivo, la asistencia diferenciada por sectores de contribuyentes y la facilitación de los servicios que brinda, “en aras de fomentar la cultura tributaria y la responsabilidad ciudadana en el pago de los tributos. Unido a esto fortalece las acciones de control fiscal”.

Declaración Jurada y pago de tributos para el presente año

El portal de la ONAT da acceso a todos los modelos de declaración y pago, así como a las herramientas informáticas para calcular los tributos. Foto: Ariel Cecilio Lemus

Por su parte, Sonia Fernández Ramírez, vicejefa de la ONAT, comentó sobre las características de la Declaración Jurada y pago de tributos para el presente año, dando a conocer el cronograma previsto para su cumplimento.

Posteriormente subrayó que en esta campaña se aspira al uso de las vías digitales para facilitar a los contribuyentes la presentación de las declaraciones juradas.

“Como en años anteriores el Impuesto sobre Ingresos Personales, Utilidades y el aporte del Rendimiento de la Inversión Estatal se liquidan a través del modelo de Declaración Jurada”.

Añadió que, para esta campaña, se mantiene el mismo modelo de Declaración Jurada y la escala progresiva. “Se mantiene el mínimo exento para el impuesto sobre ingresos personales de 39 120 pesos y se permite la deducción del 100% de los gastos con justificantes del 80%”.

Igualmente, se mantiene la bonificación fiscal del descuento, que deben realizar los contribuyentes directamente en su planilla de un 5% del impuesto a pagar por ingresos personales, para los que declaren y paguen antes del 28 de febrero.

“Esta bonificación de pronto pago también la aplican los productores cañeros que declaren y paguen antes del 30 de agosto”.

¿Quiénes presentan la Declaración Jurada?

También aclaró que, en el caso de la Declaración Jurada, modelo DJ 08, la deben presentar:

- Todos los trabajadores por cuenta propia, incluidos los contribuyentes que tenían autorizados al régimen simplificado de tributación, y estos pagaran si sus ingresos son superiores a 200 000 pesos. Esta forma de tributar no afecta a ningún contribuyente, pues se declara en correspondencia con el total de los ingresos obtenidos. Aclaramos que los contratados no presenta Declaración Jurada.

- Tienen la responsabilidad de presentar la Declaración Jurada, y en ella reflejan los ingresos obtenidos en el año fiscal: artistas; creadores; personal de apoyo del sector de la cultura; los comunicadores sociales y diseñadores.

- Y las personas que laboran en sucursales extranjeras, y se les autoriza un gasto de hasta el 10%, y la deducción de mínimo exento de 39 120.00 pesos.

Fernández Ramírez explicó que, en el caso de los usufructuarios de tierras agrícolas estatales, los propietarios de tierras agrícolas, tenedores de ganado sin tierra y otros productores individuales de alimentos, mantienen la aplicación de un tipo impositivo fijo del dos por ciento (2%) en la Declaración Jurada (DJ12) para el cálculo del impuesto a pagar, extensivo a los productores cañeros.

Advirtió que, para todos los contribuyentes, se mantiene la bonificación del 3% para los que paguen utilizando los canales electrónicos.

En el caso de la Declaración Jurada del Impuesto sobre Utilidades para personas naturales deben presentarla:

- Las empresas y sociedades mercantiles obligadas al pago del Impuesto sobre Utilidades y del Aporte por el Rendimiento de la Inversión Estatal.

- Las cooperativas no agropecuarias.

- Las cooperativas de producción agropecuaria

- Las cooperativas de créditos y servicios.

- Las micro, pequeñas y medianas empresas, que hayan concluido el periodo de exención de pago.

“Aquí alertamos que los socios de las mipymes, pagan por los dividendos que reciban, que igualmente tienen como mínimo exento 39 120.00 pesos”

La funcionaria también aclaró que en el caso de las Unidades Básicas de Producción Cooperativa del sector no cañero (UBPC) siempre que más del 50% de sus ingresos provengan de la comercialización de sus producciones agropecuarias o de la prestación de servicios vinculados a estas producciones, no tienen que presentar Declaración Jurada, con el objetivo de contribuir al mejoramiento de sus condiciones financieras, esta medida constituye un beneficio para este sector de contribuyentes.

“También se excluye por el pago de los ingresos obtenidos del cultivo de la caña de azúcar”.

En otro momento de la Mesa Redonda se informó que en el caso del aporte por el rendimiento de la inversión estatal es como mínimo del 60% del valor de la utilidad, deducido el impuesto y el monto para incrementar la reserva de pérdidas y contingencias, según el método de cálculo establecido por este Ministerio.

“Mantienen el aporte como mínimo del 50% siempre que tengan precios centralizados y muestren respecto al año anterior una rentabilidad sobre ventas netas, inferior al 50%”.

La vicejefa de la ONAT señaló que, aunque el número de contribuyentes obligados al pago de este impuesto es menor en relación con las personas naturales, es en las personas jurídicas donde se concentran los aportes fundamentales al Presupuesto del Estado.

Impuesto sobre el transporte terrestre y el Impuesto por la posesión de embarcaciones

Deben realizar este pago los propietarios de transporte terrestre y embarcaciones sean personas jurídicas o naturales.

Estos impuestos se pagan el año que se inicia, no se trata de una liquidación del año anterior como la Declaración Jurada, sino del pago del año en curso, por la propiedad del bien, detalló Sonia Fernández Ramírez.

Deben realizar este pago los propietarios de transporte terrestre y embarcaciones sean personas jurídicas o naturales.

“Se mantiene el beneficio fiscal del descuento del 20% del impuesto sobre el transporte terrestre para los que pagan antes del 28 de febrero, para ambas personas naturales y jurídicas.

El descuento lo realiza el propio contribuyente en el momento que realiza el pago, por ejemplo, si se trata de una persona natural que va a pagar el impuesto sobre el transporte terrestre por Transfermóvil debe poner el importe con el descuento ya realizado. Debemos aclarar que los contribuyentes que realizan el pago por telebanca o por Transfermóvil por la opción del vector fiscal, como lo que se paga es el año en curso utilizan el vector fiscal del 2023”, comentó.

¿Dónde se pueden encontrar estos documentos?

La vicejefa de la ONAT dijo que se continúa potenciando el uso de la tecnología digital, “se actualizó la aplicación Transfermóvil y se perfeccionó nuestro Portal Tributario www.onat.gob.cu, el cual es mucho más funcional e interactivo, ventajas que se utilizan para implementar una campaña en correspondencia con el desarrollo de la informatización de la sociedad”.

Los modelos de Declaración Jurada se pueden obtener en el Portal Tributario en la sección Descarga/Modelos y Formularios, también se encuentran en Excel la DJ08 y DJ12 para facilitar el cálculo del impuesto, incluso contamos con la DJ Excel de Utilidades para las personas jurídicas.

“Al igual que el año anterior los modelos también pueden obtenerse en nuestras oficinas llevando una memoria flash y aquellos contribuyentes con mayores dificultades para acceder a las vías digitales podrán adquirir el modelo físico”.

También dijo que se mantienen las vías de entrega a través del buzón situado en las oficinas municipales de la ONAT y por correo certificado, al estar implementada la firma digital para los contribuyentes, por tanto, aquellos que posean firma digital, pueden hacer llegar la DJ en pdf por correo electrónico o llevarlo en una memoria flash a la oficina.

Nuevos servicios digitales en el Portal Tributario

El vicejefe de la ONAT, Juan Carlos Vilaseca, se refirió a la consolidación este año de los servicios digitales en el Portal Tributario, que funciona desde diciembre de 2020 en colaboración con las empresas del Grupo de la Informática y las Comunicaciones.

Entre los servicios más demandados por los contribuyentes se encuentra la descarga del vector fiscal, documento que permite el pago de los tributos, tanto en la ventanilla de las sucursales bancarias como por los canales electrónicos de pago.

Hasta la fecha se han descargado del portal tributario más de 200 000 vectores fiscales, puntualizó Vilaseca.

De acuerdo con el vicejefe de la ONAT, el portal ofrece el servicio de consultas de pago –posibilita al interesado conocer su situación fiscal– y facilita múltiples descargas de documentos, como los modelos utilizados en la Campaña y tutoriales para acceder a estos servicios, a los pagos por canales electrónicos, entre otros.

También se brindan consultas especializadas, unas 8 000 anualmente.

El vicejefe de la ONAT subrayó que este año se incorpora la posibilidad de presentar la Declaración Jurada de ingresos personales mediante el portal.

“El contribuyente que posea firma digital podrá descargar el modelo en Excel, llenarlo digitalmente, firmarlo y subirlo al portal”, explicó.

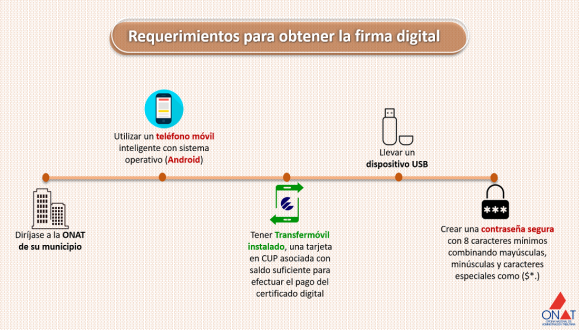

Sobre la firma digital, Vilaseca detalló que desde el 2021 la ONAT brinda este servicio a los contribuyentes. Hasta la fecha han adquirido su certificado 871 contribuyentes.

Con la firma digital, agregó, las personas jurídicas también pueden presentar su Declaración Jurada de Utilidades, enviándola por correo electrónico a la oficina de la ONAT que le corresponde.

Vilaseca anunció que próximamente también se podrá presentar y recibir de forma digital certificaciones fiscales a través del portal, documento muy demandado por los contribuyentes, fundamentalmente, para concertar contratos de trabajo, para trámites de la Seguridad Social y en embajadas.

En 2022 se solicitaron más de 57 000 certificaciones fiscales.

El vicejefe de la ONAT argumentó que la entrega por vía digital de este documento llega gracias a que 1 800 funcionarios de la administración tributaria cuentan ya con firma digital.

“Este servicio ha permitido también desarrollar todo un proceso de actualización del trabajo por cuenta propia, con más de 358 000 proyectos inscritos, y cerca de 5 000 mipymes y cooperativas no agropecuarias, sin que los contribuyentes tengan que acudir a nuestras oficinas, ya que se le facilita toda la documentación digital y firmada a través de plataformas electrónicas”, destacó.

Otra facilidad que se mantiene son los pagos de tributos por los canales electrónicos, con el descuento del 3%.

- Al cierre del 2021, el 45% de los pagos recibidos de personas jurídicas se realizó por estos canales, y solo un 28% en el caso de las personas naturales.

- Al cierre del 2022, su uso por personas jurídicas aumentó a 62% y en personas naturales a 43%.

El 53% del importe de la recaudación se mueve hoy por los canales electrónicos de pago, resumió el directivo.

Vilaseca comentó que recientemente se amplió la posibilidad de pagar el impuesto sobre documentos (sello del timbre) por canales electrónicos para trámites de los ministerios de Justicia y del Interior.

Abundó que continuarán trabajando para incorporar otros organismos que tienen trámites gravados con este impuesto.

Pese a las nuevas posibilidades, el vicejefe de la ONAT dijo estar insatisfecho, debido a la necesidad de continuar perfeccionando estos mecanismos de manera que se logre su estabilidad con el objetivo de que “más contribuyentes se incorporen como usuarios del portal, como seguidores de nuestros perfiles en las redes sociales, con su firma digital y haciendo uso de los canales electrónicos de pago”.

“Seguiremos por el camino del desarrollo de los servicios digitales para los contribuyentes, consolidando los que ya están y creando nuevos que permitan facilitar los trámites, entre ellos, los de presentación de la Declaración Jurada y el pago de impuestos”.

Por una mayor disciplina tributaria

Belkis Pino Hernández, vicejefa primera de la ONAT, reafirmó que “el cumplimiento voluntario de las obligaciones tributarias es un ganar-ganar para ambas partes”, tanto para la Administración Tributaria como para los contribuyentes.

No obstante, dijo, ante la subdeclaración de ingresos y la evasión fiscal, la ONAT realiza acciones de control e impone las sanciones en correspondencia con lo dispuesto en la Ley.

Con respecto a los resultados de la pasada Campaña de Declaración Jurada, Pino Hernández señaló que los mayores incumplimientos se centraron en los trabajadores por cuenta propia y dijo que más de 9 000 no presentaron su declaración

A estos contribuyentes, además de imponerle una multa, se les exige que presenten la declaración jurada y paguen.

La directiva comentó que para este 2023 la ONAT se propuso un grupo de medidas dirigidas a la prevención y el enfrentamiento a las indisciplinas, incumplimientos tributarios y conductas evasoras:

- Incorporar de forma permanente a las oficinas municipales y provinciales a los Grupos de Enfrentamiento de cada territorio y participar activamente en los operativos y acciones de control que organicen los gobiernos para enfrentar las conductas ilegales en la comercialización de productos o servicios a la población.

- Elevar el rigor en la aplicación de sanciones accesorias no pecuniarias, cuando tipifican conductas más gravosas, en las que se evidencia intencionalidad de no pago de los tributos, tales como: cierre temporal o definitivo de establecimientos comerciales, retirada temporal o definitiva de la licencia o autorización para desarrollar las actividades, previa comunicación al órgano de relación correspondiente, embargo y comiso de bienes, entre otras.

- Presentar las propuestas a la instancia correspondiente de la pérdida del derecho para obtener beneficios e incentivos fiscales. Por ejemplo, cuando se detecte el ejercicio sin licencia de un trabajo, una vez que se legalice, proponer la pérdida del beneficio de exoneración del pago de los primeros tres meses.

- Implementación de una matriz básica de riesgos fiscales para la selección de contribuyentes a controlar.

- En auditorías fiscales, fiscalizaciones y otras acciones de control, inspeccionar la contratación de la fuerza de trabajo y los impuestos asociados a este tributo, teniendo en cuenta la práctica de evadir el impuesto por la utilización de la fuerza de trabajo, lo cual limita además las garantías del trabajador y los derechos laborales.

- Controlar con mayor rigor el cumplimiento de las obligaciones tributarias de las formas de gestión no estatal ubicadas en zonas de concentración.

- Avanzar de conjunto con el Banco Central de Cuba en la bancarización obligatoria de los flujos monetarios vinculados a los ingresos y ventas de las formas de gestión no estatal.